Dopingli büyümenin öteki yüzü(Al-Monitor, Eylül 15,2017)

Türkiye ekonomisi 2017’nin ikinci çeyreğinde de beklendiği gibi yüzde 5,1 büyüdü. Böylece ilk yarıdaki…

Al-Monitor’da yer alan 17 Kasım 2016 tarihli yazımda şu değerlendirmede bulunmuştum: “2016’nın temmuz-eylül dönemini kapsayan üçüncü çeyrekte büyüme değil tersine, yüzde 0.5’e yakın bir küçülme ya da negatif büyüme gerçekleştiği büyük bir ihtimal. Bu, 2009 ortasından bu yana ya da 27 çeyrektir ilk defa yaşandı. Ayrıca, devamında düşük temponun süreceğine ilişkin de birçok ön göstergeden söz edilebilir. ‘Bahardan sonbahara’ bir geçiş olduğu ve bu güz mevsiminin ne kadar süreceği, bir kışa (krize) evrilip evrilmeyeceği ise bilinmiyor.”

Türkiye İstatistik Kurumu (TÜİK) 12 Aralık’ta üçüncü çeyrek büyüme verisini açıkladı. AB standartlarına uygun olarak yöntemi yenilenen büyüme serisiyle ulusal gelirin eski seri ile hesaplanandan yüzde 20 daha büyük olduğu öne sürüldü. Bu hesaplama yöntemi üstüne tartışmalar süredursun ekonominin üçüncü çeyrekteki büyümesi daha doğrusu küçülmesi de tahminlerin çok üstünde, yüzde 1.8 olarak açıklandı.

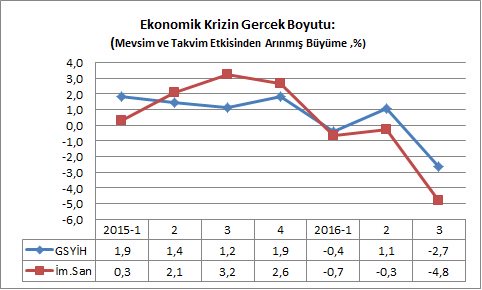

Ama bitmedi. Bundan yaklaşık iki hafta sonra, 28 Aralık’ta TÜİK bu kez ulusal gelir ile ilgili “mevsim ve takvim etkilerinden arındırılmış” daha “süzme” bir veri açıkladı ve üçüncü çeyrek küçülmesini ikinci çeyreğe göre 2.7’yi bulduğunu duyurdu. Dahası, yapılan revizyona göre ulusal gelir 2016’nın ilk çeyreğinde de bir önceki çeyreğe göre yüzde 0.4 küçülmüş, ikinci çeyrekteki yüzde 1.1 büyümenin ardından üçüncü çeyrekte yüzde 2.7’lik sert düşüş gelmişti.

Ayrıntılar daha olumsuz bir görünüm sergiliyor. Ekonominin bel kemiğini oluşturan imalat sanayisinde üç çeyrektir üst üste küçülme yaşandığı ve üçüncü çeyrekte küçülmenin yüzde 5’e yaklaştığı açıklandı. Üçüncü çeyrekte inşaat sektörü de resesyona girmiş ve bir önceki çeyreğe göre yüzde 5’e yakın küçülmüştü. Tarım, yine yılın başından beri yüzde 1 dolayında küçülme halindeydi. Hizmetler sektöründe de yüzde 2’yi bulan ve yılın başından beri süren bir küçülme vardı.

Ayrıntılar daha olumsuz bir görünüm sergiliyor. Ekonominin bel kemiğini oluşturan imalat sanayisinde üç çeyrektir üst üste küçülme yaşandığı ve üçüncü çeyrekte küçülmenin yüzde 5’e yaklaştığı açıklandı. Üçüncü çeyrekte inşaat sektörü de resesyona girmiş ve bir önceki çeyreğe göre yüzde 5’e yakın küçülmüştü. Tarım, yine yılın başından beri yüzde 1 dolayında küçülme halindeydi. Hizmetler sektöründe de yüzde 2’yi bulan ve yılın başından beri süren bir küçülme vardı.

Tahminen, doların fiyatının hızla arttığı 2016’nın son çeyreğinde de daralan iç talebin etkisiyle küçülme yaşandı ve ekonomi 2016’yı daralmış olarak kapadı. Böylece Türkiye “yükselen çevre ülkeleri” arasında, 2016’yı yüzde 3.3 küçülme ile kapattığı tahmin edilen Brezilya ve yüzde 1.2 daralma beklenen Rusya’dan sonra krizdeki üçüncü ülke durumunda.

2016’da “resmen” krize giren Türkiye ekonomisinin 2017’deki durumu da iç açıcı görünmüyor, alarm veriyor. 2016’dan devralınan sorunların yılın en azından ilk yarısında sürmesi bekleniyor. Sert şirket sarsıntıları, banka çalkantıları, yoğun işsizlik ve gelir erimesi kaçınılmaz görünüyor. Bu öngörüye yol açan etkenlerin başında, Türkiye ekonomisinin dış kaynağa bağımlılığı ve bu kaynağın Türkiye’den uzaklaşması ile dolar fiyatının hızla artışı geliyor. 2015 aralık ayında 2.91 TL olan dolar, 2016 aralık ayı ortalamasını 3.50 TL’ye yakın kapadı ve 12 ayda yüzde 20’nin üstünde fiyatlandı. Dolar, önceki yıl da yüzde 25 pahalanmıştı.

Dolar fiyatı özellikle eylül sonrası hızla yükseldi. Derecelendirme kuruluşlarının Türkiye’nin notunu “yatırım yapılamaz” ilan etmesi, ABD’de Donald Trump’ın seçimleri kazanması, Avrupa Parlamentosu’nun rejim eleştirileri ülkenin risk birikimini artırınca sıcak para çıkışı hızlandı ve dolar yılı yüzde 20 pahalanmış olarak kapadı.

Bunun, özellikle yabancı para ile borçlanmış ve döviz açığı olan firmalar için öngörülmüş bir artış olduğu söylenemez ve bundan dolayı uykuları kaçan çok sayıda büyük firma var. Öyle ki, Merkez Bankası finans dışı, yani çoğu sanayi, inşaat, hizmetler sektörlerinde olan firmaların net döviz açığının 2016 eylül ayı sonu itibarıyla 213 milyar doları bulduğunu açıkladı. Firmalar özellikle 2010 sonrası hızla borçlanmışlardı. 2009 eylül ayında 65 milyar dolar döviz yükümlülükleri 2016’da 213 milyar dolara çıkarak yüzde 228 arttı.

Doların fiyatının hızla artışı, özellikle bu tür yükümlükleri olan şirketleri telaşlandırdı ve dolar talebini kamçıladı. Dolardaki her 1 kuruşluk artış, toplam yükümlülükte 2 milyar TL’lik bir kur zararına yol açtı. Döviz açığı olan şirketler ödemeyi belki bir gün önce yapmakla çok ciddi bir zarar telafisi elde etme şansı olduğunu düşünerek dolar alımına yöneldi. Örneğin, 1 milyar dolar borcu olan bir şirketin dolar kuru 3.45 TL düzeyindeyken ödeme yapmasıyla, kurun 3.50’ye çıkması durumunda ödeme yapması arasında tam 50 milyon lira (14 milyon dolar) fark var. Kurun artacağından endişe eden şirketler ödemeyi bir an önce gerçekleştirmek için döviz alımına yöneldi. Bu da kur artışını körükleyen, döviz talebini canlı tutan bir etki doğurdu.

Merkez Bankası, 2016’nın ikinci yarısı için yayımladığı Finansal İstikrar Raporu’nda yabancı para (YP) yükümlülüklerinde Kamu Özel İşbirliği (KÖİ) projelerinin taşıdığı ağırlığa da dikkat çekiyor ve şu değerlendirmeye yer veriyordu: “Ülkedeki toplam ihracatın yüzde 90’ından fazlasını gerçekleştiren imalat sektörü YP kredilerin önemli bir kısmına sahiptir. Elektrik, gaz ve su, taşımacılık, depo ve haberleşme, inşaat ve sağlık sektörlerinde bilhassa son dönemdeki KÖİ yatırımlarıyla YP kullanım miktarı artmıştır. Genel olarak enerji, ulaştırma, sağlık ve inşaat sektörleri yatırımlarının dövize endeksli fiyatlar üzerinden kamu hizmet alım garantisi olan yenilenebilir enerji santralleri ve dağıtımı, havalimanları, köprü, otoyol ve şehir hastaneleri gibi projelerde yoğunlaşması yüklenici firmaları uzun vadede kredi ve kur risklerine karşı korumaktadır.”

Bu “rahatlatıcı” açıklamaya karşılık firmaların ihracatlarında gerileme ve iç talepteki düşüş YP yükümlülüğü olan firmalara şimdiden kâbus yaşatıyor. Dahası, “mega projeler” olarak adlandırılan işleri yürüten firmaların durumunun “devlet garantisi” altında olması da iç rahatlatıcı değil. Çünkü bu kez, devlet maliyesinin YP riskinden payını alması gerçeği var. Bu risk ne kadar? Merkez Bankası bu konu ile ilgili edindiği bilgileri raporunda şöyle paylaşıyor: “YP kredilerin önemli bir kısmının KÖİ projelerinde toplandığı değerlendirilmektedir. Mevcut durumda KÖİ projeleri kapsamında faaliyet gösteren firmaların YP kredi borcu (…) en geniş varsayımlar altında 46 milyar ABD dolarına ulaşmaktadır. Analizimize göre bu rakamın yaklaşık 31 milyar ABD doları kamu hizmet/ürün satın alma, kiralama veya dolaylı garanti yöntemleriyle kur ve talep risklerine karşı korumaya sahiptir.”

Daha da endişe verici olan Merkez Bankası raporundaki “mega projeler” ile ilgili verilerin sağlıksızlığı. Bu veriler, derli-toplu olarak birinci kaynak olan devlette bulunmadığı için ikinci kaynaktan, Dünya Bankası’ndan edinilmiş. Bu kaynağın veri seti ise Türkiye’de, Kalkınma Bakanlığı’ndaki verilerle hiç uyuşmuyor!

Bir kara delik tahribatının yaşanması ihtimali her geçen gün daha da artıyor.